Goldman ждет коллапса иены в течение 12 месяцев

Страны G20 не так давно договорились между собой о том, что не будут придерживаться режима конкурентной девальвации, но Банк Японии, видимо, соблюдает соглашение только формально. На самом деле ЦБ готов к новому раунду агрессивной девальвации, сообщает vestifinance.ru.

“Мы думаем, что Банк Японии, скорее всего, реализует смягчение главным образом с помощью качественной меры, с увеличением покупок ETF в качестве основного способа, с целью улучшения деловой уверенности. Мы считаем, что рынок уже готов к увеличению объемов покупки с 3,3 трлн иен до 5-6 трлн иен в год, и таким образом Банк Японии может увеличить объем покупок даже до 7 трлн иен”, – говорится в обзоре Goldman Sachs.

В последние дни иена действительно активно снижается по отношению к доллару. Но Goldman Sachs прогнозирует 130 иен за доллар в течение ближайших 12 месяцев.

По мнению аналитиков банка, ЦБ Японии столкнулся с проблемой: регулятор должен подтвердить, что выбранный курс политики работает, иначе рынок может посчитать, что ЦБ отступил от своей цели по инфляции в 2%. Это будет разрушительным для экономики Японии. Грубо говоря, Банк Японии должен продолжать смягчение еще некоторое время.

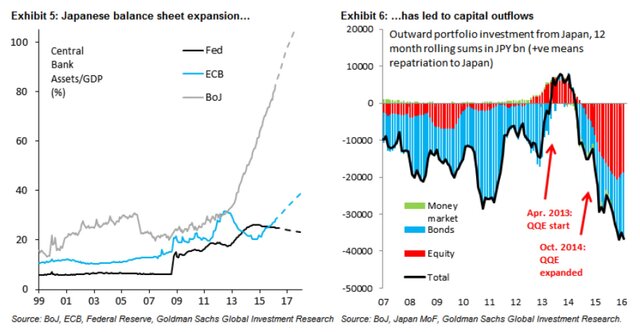

Для Харухико Куроды, который начал агрессивно расширять баланс центрального банка, слишком поздно поворачивать назад, особенно сейчас, когда инвесторы выводят деньги из Японии, опасаясь, что ЦБ полностью утратит контроль над ситуацией.

В Goldman Sachs уверены, что у Банка Японии вообще нет никакого выхода:

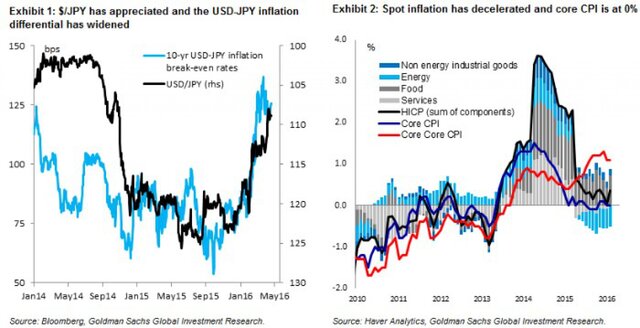

“После того как Банк Японии ввел отрицательные процентные ставки в конце января, курс доллара к иене вырос на 8%. Часть этого изменения была вызвана переоценкой темпов повышения ставки ФРС, но также это отражает уверенность инвесторов в том, что у ЦБ Японии закончится место для маневра, а цель в 2% по инфляции никогда не будет достигнута”.

Учитывая, что недавно Курода заявил о том, что регулятор сохраняет свою приверженность борьбе с дефляцией, можно не сомневаться в дальнейшей девальвации, так как укрепление иены уничтожает надежды на рост цен. Кроме того, позиция ФРС, которая также обеспокоена курсом доллара, не помогает разорвать этот цикл.

В настоящий момент инфляция в Японии замедлилась, а базовый индекс потребительских цен составляет 0%.

В Goldman Sachs уверены, что Банк Японии вновь начнет активно расширять баланс, не обращая внимания на все предупреждения. Грубо говоря, будут повторяться все тенденции, имеющие место при первом запуске количественного смягчения в Японии.

С другой стороны, если политика ЦБ не работала в течение трех лет, а в последнее время индекс Nikkei опустился до уровня, как если бы расширения баланса ЦБ никогда не произошло бы на самом деле, это не означает, что более активная программа количественного смягчения не будет работать.

Но пока прогноз Goldman все же выглядит убедительным, учитывая предыдущую реакцию рынков.

Кроме того, в преддверии выборов и на фоне разрушительных природных катастроф власти могут решить выделять больше денег в рамках бюджетов различных уровней. Это означает больший объем монетизированного долга, что непосредственно ведет к снижению иены и росту индекса Nikkei.

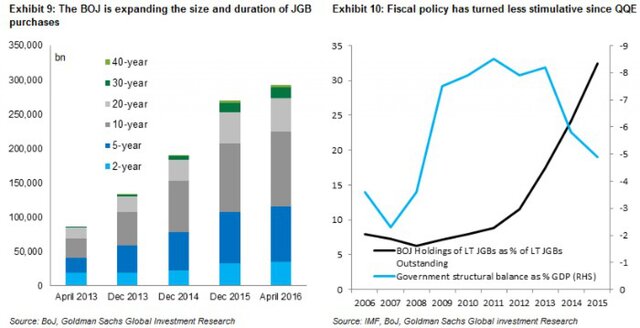

Goldman Sachs ожидает объявления фискальной экспансии на 1-2% от ВВП.

Чем больше объем фискальной экспансии, тем больший объем будет выкупать ЦБ, и чем больше будут сроки погашения выкупаемых бумаг, тем сильнее увеличивается вероятность роста инфляции, низких реальных процентных ставок и слабой валюты.

Такая “координация” фискальной и денежно-кредитной политики является первым шагом в политике “вертолетных денег”, то есть к постоянному количественному смягчению. Но для Японии это может быть оправданным шагом, считают экономисты Goldman Sachs.

Японская экономика находится в ловушке ликвидности с номинальными отрицательными процентными ставками. Поэтому, при прочих равных условиях, фискальная экспансия не приведет к чрезмерному росту нормальных ставок и укреплению валюты, что могло бы сократить инвестиции и экспорт.

Кроме того, фискальная экспансия не будет происходить в изоляции, но будет происходить вместе с дальнейшей денежно-кредитной экспансией.

Учитывая, что фискальная экспансия будет финансироваться за счет денежной эмиссии, ожидания по инфляции должны расти вместе с падением реальных ставок.

Нельзя исключать, что такие шаги помогут даже добиться инфляции выше целевого уровня ЦБ Японии в 2%.

Тем не менее реакция рынка на политику “вертолетных денег” может оказаться непредсказуемой, да и чрезмерная монетизация может привести к истощению ликвидности на рынке облигаций.

В любом случае даже начало реализации такого замысла должно привести к обрушению японской валюты до рекордных минимумов.

Источник: vestifinance.ru