Периферийные суверенные облигации и охота за доходностью

Краткое описание: «Голубиный» поворот ЕЦБ оказал поддержку европейским суверенным облигациям, но разные наименования в этом пространстве сильно отличаются по доходности и по степени риска.

Говоря о президенте Европейского центробанка Марио Драги, любят подчеркивать, что он итальянец. Действительно, он родился в одной из тех стран, которые называют «периферией»… но значит ли это, что он предвзято относится к этим странам? Обвинения такого рода почти невозможно доказать, но ясно, что при нем ЕЦБ стал вести политику, очень выгодную для периферии.

Его «голубиное» поведение на прошлой неделе вряд ли могло поколебать сторонников указанной теории. Как-никак, родная страна Драги находится в рецессии, и устранить монетарную поддержку ЕЦБ, от которой Италия так долго получала выгоду, означало бы увеличить давление на экономику

Однако мы не считаем, что Драги идет на помощь Италии; скорее он пытается спасти Европейский союз от намечающегося кризиса. В конце концов, в беде не только Италия и даже не только периферия. Европа вся находится в плохой форме, и даже в Германии экономика начинает подавать признаки усталости.

В нынешнем европейском пространстве очень трудно принимать инвестиционные решения. Рынок акций сейчас выглядит несколько переобогащенным, и пространство корпоративных облигаций с начала года тоже испытало сильный рост, что во многих случаях минимизировало и так низкие доходности. Хотя некоторые корпоративные облигации инвестиционного уровня могут благодаря «голубиным» настроениям ЦБ получить финальный толчок, всё же самой безопасной областью, где можно видеть долгосрочную поддержку оценок на фоне перехода экономического цикла к рецессии, сейчас являются суверенные обязательства.

Немецкие «бунды»

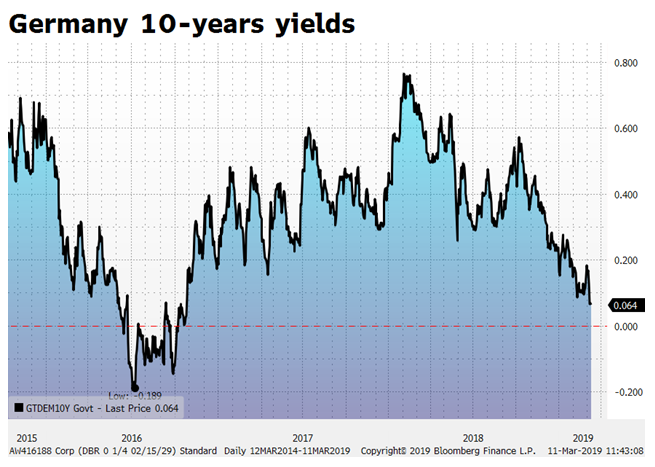

После заседания ЕЦБ в большинстве европейских суверенных облигаций наблюдалось выраженное ралли. За один день доходность немецкого «бунда» упала наполовину, с 12 базисных пунктов до 6 – уровня, не виденного с 2016 года. Очевидно, что по мере дальнейшего замедления европейской экономики «бунды» продолжат рост, и уже в этом месяце их доходность может достичь нуля: предложение суверенных бумаг падает, а макроэкономическая обстановка неблагоприятна, в том числе из-за нарастания неясности с Брекзитом.

Хотя оценки стоимости будут поддерживаться, нужно спросить себя, стоит ли инвестировать в эти суверенные обязательства, если затраты на торговлю могут перевесить годовую прибыль? Возможно, и нет, но инвесторам с сильным аппетитом к риску можно подумать о торговле фьючерсами на «бунды» в евро, которые весьма ликвидны и предлагаются на платформе Saxo.

Периферийные суверенные облигации

Суверенные обязательства с так называемой периферии показали самые сильные ралли, когда ЕЦБ описал подробности своей программы TLTRO (долгосрочного целевого кредитования). Сильнее всего выросли итальянские BTP, доходность которых в течение дня упала на 12 б.п. и закрылась на уровне 2,46%. Испания и Португалия пошли следом: доходность на закрытии в четверг составила соответственно 1,04% и 1,33%. Очевидно, что поддерживающая политика ЕЦБ для этих стран особенно выгодна, но какие активы дают инвесторам наилучшие возможности?

ИспанскимиBono сильно интересуются со стороны реальных денег. Как сообщает Bloomberg, японские пенсионные фонды в последнее время повышали свои держания в них на фоне неопределенности перед выборами 28 апреля. Рынок, похоже, уверен, что голосование даст в основном краткосрочный шум, а затем внимание быстро вернется к экономике страны. Экономика Испании хорошо диверсифицирована, банковский сектор прошел успешную реструктуризацию, сделавшую его менее уязвимым к системным рискам. Легко видеть, почему испанские суверенные обязательства привлекают японский сектор реальных денег, ведь Япония испытывает трудности из-за отрицательных процентных ставок. Но другие инвесторы могут счесть недостаточной доходность в 1%.

Вот почему внимание опять перетекает к греческим и итальянским бумагам. Итальянские 10-летние BTP предлагают примерно 2,55% доходности, а греческие аналоги – целых 3,7%; почти невозможно найти высокорейтинговые корпоративные облигации с таким уровнем доходности.

Можно найти доходности выше 3% в высокодоходном пространстве, если искать среди субординированных обязательств относительно мелких региональных банков. Так, субординированная облигация испанского BancoSabadell с купоном 5,375% и погашением в декабре 2028 г. (XS1918887156) предлагает доходность 4,9%. У итальянского UBI Banca есть субординированная облигация с купоном 4,45% и погашением в сентябре 2027 г. (XS1580469895), дающая 4,6% доходности, но риск, связанный с этими наименованиями, чрезвычайно велик. Мы полагаем, что при стагнации экономики Европы и сохранением низких процентных ставок европейские банки будут испытывать трудности, и их субординированные облигации окажутся под значительным напряжением.

Для более консервативных наименований высокодоходного ранга доходности оказываются куда ниже. Например, облигация испанской транснациональной фармацевтической и химической компании Grifols с погашением в январе 2025 г. и ставкой купона 3,2% (XS1598757760) дает всего 2,8%. Обращаясь к развивающимся рынкам, мы видим бразильскую Petrobras с погашением также в январе 2025 г. и купоном 4,75% (XS0982711714) опять же с доходностью 2,8%. Аналогично, Cemex с погашением в декабре 2024 г. и купоном 2,75% (XS1731106347) предлагает доходность 2,7%.

Таким образом, суверенная облигация, выпущенная четвертой по величине экономикой ЕС и предлагающая доходность 2,6% при 10-летнем сроке погашения, дает то самое преимущество, которого так ищут изголодавшиеся по доходности инвесторы Еврозоны. Верно, что высокая доходность отражает политические и экономические трудности, но пока ЕЦБ не перейдет к ужесточению политики, периферийные суверенные обязательства будут поддерживаться.

Впрочем, предупреждение: к греческим обязательствам это может не относиться. В то время как итальянские BTP поддерживаются в основном внутренним инвесторским спросом, облигации правительства Греции в основном держат иностранные инвесторы. И чем больше беспокойство насчет европейской и мировой экономики, тем выше риск, что эти фонды сбегут домой, к более безопасным продуктам, что вызовет падение греческих облигаций.

Автор: Альтеа Спиноцци, специалист по инструментам с фиксированным доходомSaxo Bank

Источник: Saxo Bank