Почему инвесторы предпочитают государственные облигации во втором квартале

ФРC, наконец, отреагировала на растущую вероятность мировой рецессии, резко сменив тон на «голубиный» в прошлом месяце, как и центральные банки Европы и Китая. Это плохие новости для развивающихся рынков, которые уже нестабильны, а также для облигаций компаний, особенно тех, что приносят высокую доходность, однако это хороший знак для государственных облигаций.

В первом квартале 2019 года случился кардинальный разворот в политике центральных банков. Поскольку данные указывают на замедление роста в мировой экономике, регуляторы не желают идти на риск. Saxo считает, что именно поэтому ФРС приостановила свои планы по подъему ставок, ЕЦБ принимает любые необходимые меры поддержки, а Народный банк Китая проводит стимулирование в виде налоговой политики.

Мы считаем, что эта глобальная «паника из-за политики» сыграет в пользу глобальных суверенных облигаций. Кредитные спреды тоже получат поддержку, но инвесторам следует помнить, что «голубиная» политика центробанков может продлить заключительную фазу цикла. Однако этого не хватит, чтобы полностью избежать рецессии, которая, по нашему мнению, начнется в четвертом квартале 2019 г. или в начале 2020 г.

Это означает, что хотя оценки кредитного риска будут поддерживаться на более долгий срок, кредитный риск останется очень высоким. Поэтому инвесторам нужно сохранять осторожность и избегать принятия ненужных рисков, особенно в высокодоходной области и на развивающихся рынках.

«Голубиный» тон ФРС равнозначен сильным государственным облигациям

Спровоцированная декабрьскими распродажами глобальная «паника из-за политики» заставила ФРС свернуть с курса количественного ужесточения и отказаться от своих планов поднятия ставки. И мы увидим больше того, что видели до Пауэлла: непрерывный поток ресурсов с целью стимулирования инвестиций, которые, однако, не растут, неминуемо приводя к рецессии.

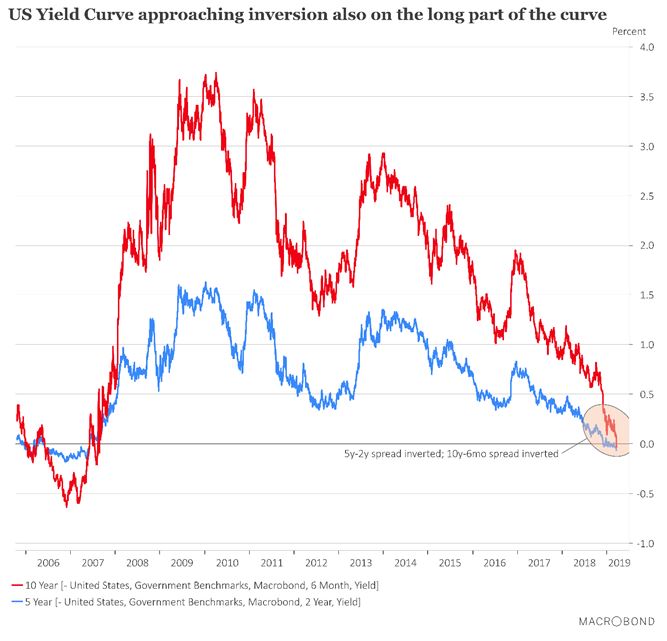

«Голубиный» тон ФРС – это хорошая новость для инвесторов, занимающихся облигациями, даже при заторможенном экономическом росте. Облигации казначейства США выиграют от безусловной поддержки, хотя теперь ясно, что рецессия близко. После мартовского заседания FOMC доходность в части кривой, находящейся между ее серединой и длинным концом, снижается быстрее, чем на коротком ее конце, и это означает, что спред между доходностью пятилетних и двухлетних государственных казначейских облигаций упал до -6,6 базисных пунктов, что является самым низким уровнем за более чем десять лет. Еще важнее то, что спред между десятилетними государственными казначейскими облигациями и казначейскими векселями сроком на один месяц отрицателен, что также указывает на инверсию части кривой, находящейся между ее серединой и длинным концом.

Помимо того, что это является признаком рецессии, инверсия между десятилетней и шестимесячной доходностью также указывает на то, что государственные казначейские облигации и кредиты высокого качества со сроком погашения от 7 до 10 лет становятся особенно привлекательными, поскольку оценку поддержит ФРС, которой скоро потребуется заменить в своем балансе ипотечные ценные бумаги на государственные казначейские облигации с тем же сроком погашения.

Ситуация в мире кредитования изменится. При дальнейшей инверсии длинного конца кривой доходности и при вхождении в рецессию мы увидим, как инвесторы начинают распродавать рисковые активы, что приведет к быстрому ухудшению кредитных спредов как по ценным бумагам инвестиционного класса, так и по ценным бумагам с высокой доходностью. Тогда как кредиты с высокой процентной ставкой в некоторых случаях могут представлять возможность для покупки, мы призываем инвесторов сохранять осторожность в высокодоходной области. Рецессия может привести к тому, что процент невозврата достигнет уровней, каких не было со времен кризиса.

Фиксированный доход в Европе

Мы также предпочитаем государственные облигации кредитам в Европе, потому что считаем, что там кредитные спреды слишком сильно сжались с начала года, особенно в высокодоходной области. Сейчас практически невозможно найти корпоративные ценные бумаги инвестиционного класса в евро, которые способны обеспечить достойный рост по сравнению со своими аналогами. Поэтому при приближении к рецессии государственные облигации будут предпочтительным вариантом, а корпоративные ценные бумаги пострадают от расширения при приближении рецессии.

Мы считаем, что доходность десятилетних немецких бундов останется ниже 0%, ведь в Еврозоне усиливается замедление экономического роста. Очевидно, что инвесторы в ценные бумаги с фиксированным доходом не получат от этого хороших возможностей, ведь им придется больше заплатить в виде комиссий, чтобы торговать бундами, чем они получат в виде чистого дохода или выиграют от ограниченного роста стоимости.

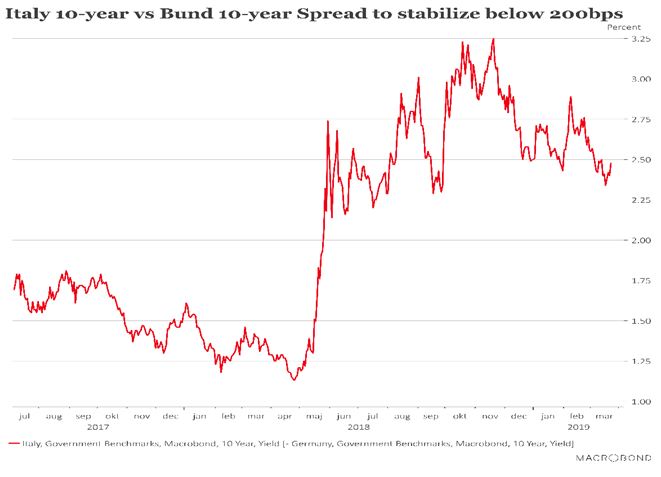

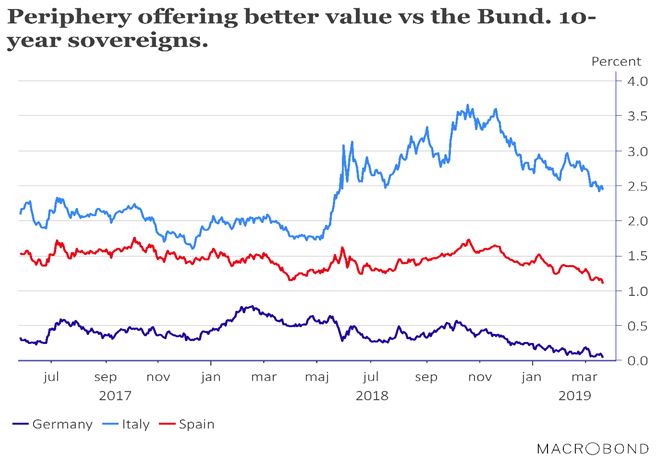

Мы предпочитаем периферийные государственные ценные бумаги, которые показывают интересную доходность на фоне политической неопределенности и замедления экономики. Сейчас наибольшую возможность представляет Италия: доходность облигаций правительства Италии (ВТР) составляет около 2,5%. Страна вступила в рецессию и смогла протолкнуть свой политический курс в рамках ЕС. И теперь у Италии будет меньше стимулов, чтобы выйти из блока, ведь настрой против ЕС будет постепенно исчезать, пока страна старается держаться на плаву. Это должно сузить спред между BTP и бундами ниже 200 базисных пунктов к концу этого года, то есть до уровня, который ранее наблюдался до выборов 2018 г. Кроме того, сделка, которую Италия подписала с Китаем в марте, должна благоприятно повлиять на оценку BTP.

В самом деле, мы считаем, что, пока шаги Италии по поддержке инфраструктурной инициативы Китая «Один пояс – один путь» не одобряются на международном уровне, ЕС не будет рисковать и накладывать карательные санкции на страну-участницу, которая и так в рецессии. При этом китайские инвесторы получат больше стимулов для инвестирования в итальянский рынок облигаций.

Государственные облигации Испании также, похоже, расположены к росту. Десятилетние испанские государственные облигации в данный момент имеют доходность 1,16%, однако сохраняется некоторая неопределенность в связи с выборами 28 апреля. Мы считаем, что выборы приведут к некоторой кратковременной шумихе, но внимание рынка снова сосредоточится на сильной экономике страны, когда выборы закончатся.

Экономика Испании хорошо диверсифицирована, банковский сектор прошел успешную реструктуризацию, сделавшую его менее уязвимым к системным рискам.

Государственные облигации Китая продолжают показывать неплохую динамику в течение года

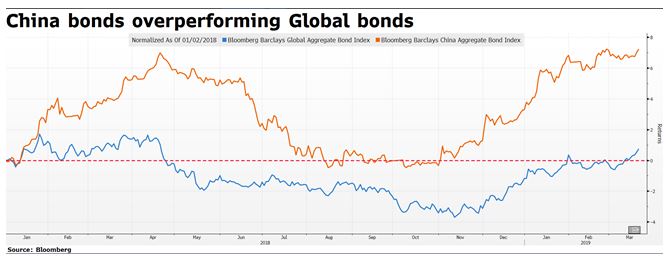

Китай по-прежнему остается самой большой возможностью. Усилия Пекина по открытию китайской экономики и формированию устойчивой денежно-кредитной и налоговой политики приведут к росту акций Китая на международной арене. В 2018 г. государственные облигации Китая были среди гособлигаций с наилучшей динамикой. Доходность десятилетних гособлигаций Китая упала с уровня около 4% в начале 2018 г. до 3,1% в последнее время. Это говорит о том, что данные инструменты начали играть роль безопасной гавани на развивающихся рынках на фоне неопределенности, связанной с торговой войной США и Китая.

В этом году Китай борется с иной напастью в виде замедления экономического роста. Кажется, напряженность в вопросах торговли пришла к развязке, а замедление роста в Китае может угрожать как самой стране, так и остальным развивающимся рынкам. По сути, Народный банк Китая не допустит этого; мы уже видели, как он внедряет налоговую политику, например, снижает налоги с целью поддержки экономики.

Поддержка Народного банка Китая важна для китайских гособлигаций. Но мы считаем, что открытие китайского финансового рынка для иностранных инвесторов даже важнее этого. Закон, принятый в марте, поставит отечественных и зарубежных инвесторов в равные условия и устранит барьеры, которые прежде смущали владельцев иностранного капитала.

Гособлигации Китая в апреле должны быть включены в индекс Bloomberg Barclays Global Aggregate, и мы увидим, как в направлении данных активов устремятся реальные деньги. Уже намечаются переговоры о том, чтобы включить эти ценные бумаги в индексы FTSE World Government Bond Index и JP Morgan Government Bond Index.

По нашему мнению, мы скоро увидим «бычью» крутизну, ведь короткий конец кривой обгоняет длинный конец, пока иностранные инвесторы переходят на менее длительные сроки погашения.

Автор: Альтеа Спиноцци, специалист по инструментам с фиксированной доходностьюSaxo Bank

Источник: Saxo Bank